Advertisement

إن الأزمات في الأسواق، والحركات المسببة للذعر، والانهيارات المفاجئة في سوق الأوراق المالية أو التدفقات الخارجة، والاستثمارات الفقاعية تظهر بوضوح أن الناس لا يقومون دائمًا باستثماراتهم بشكل عقلاني ويتأثرون بشكل كبير بالتأثيرات البيئية. نظرًا لعلم النفس البشري، يكون لدى المستثمرين انطباع بأن تصرفات المجموعة صحيحة وتؤدي إلى حدوث أعطال (يمكنك قراءة أمثلة أخرى في مقالتنا بعنوان ما هو الاثنين الأسود؟) أو الفقاعات، والتي يوجد العديد من الأمثلة عليها. مثل هذه الاستثمارات تجلب مبالغ كبيرة لمجموعة من المستثمرين، ولكنها تسبب كابوسًا لمجموعة من المستثمرين.

التمويل السلوكي: وهو منهج يوحي بأن الأفراد لا يأخذون في الاعتبار الحقائق والتحليلات العلمية فقط في القرارات التي يتخذونها، وأن الفرد ينحرف عن العقلانية في معظم الحالات. التمويل السلوكي في عملية صنع القرار للأفراد، ليس فقط الاقتصاد والمالية والإحصاء والرياضيات؛ ويعرب عن وجهة نظر مفادها أن العوامل الاجتماعية والنفسية فعالة أيضًا في عملية صنع القرار.

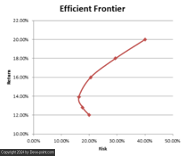

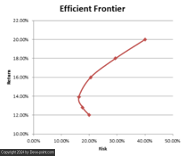

التمويل السلوكي ووفقا لهذه النظرية، غالبا ما يستثمر الناس بشكل غير عقلاني، كما هو موضح أعلاه، على عكس نظرية الاستثمار التقليدية. تتعارض هذه الاستثمارات غير العقلانية مع نظرية المحفظة الحديثة، التي تعمل على تعظيم العائد المتوقع لكل مستوى من مستويات المخاطر، بدءا من ورقة بحثية نشرها هاري ماركويتز في عام 1952.

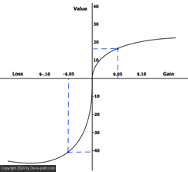

رغم أن هناك رأيا بأن العواطف تؤثر على الاستثمارات في كل فترة بسبب نفسية الإنسان، التمويل السلوكيتم وضع أسس نظرية الاحتمال في عام 1979 من قبل دانييل كانيمان وعاموس تفيرسكي. وبهذه النظرية، فاز دانييل كانيمان بجائزة نوبل في الاقتصاد عام 2002.

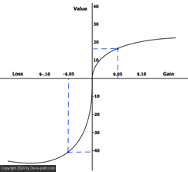

توضح هذه النظرية (نظرية الاحتمال) أن قدرًا معينًا من المكاسب التي يحصل عليها الأشخاص نتيجة لاستثماراتهم تكون أقل قيمة بالنسبة لهم مقارنة بنفس مقدار الخسائر. تشير هذه النظرية إلى أن الناس يتأثرون أكثر بانخفاض محفظتهم الاستثمارية بنسبة 5% مقارنة بالعائد الإيجابي بنسبة 5%.

وجميع انهيارات أسواق الأسهم الأخرى، مثل انهيار الأسواق المالية في العديد من دول العالم، وخاصة في الولايات المتحدة الأمريكية عام 2001، هزت ثقة المستثمرين بشدة في مستقبل الأسواق. وقد دفعت الانخفاضات المفاجئة في الأسواق المستثمرين إلى الاعتقاد بأن كل شيء يسير على ما يرام ستتبعه كارثة. ونتيجة لذلك، تزايد الاهتمام بالمناهج البديلة التي تدرس تحركات سوق الأوراق المالية وعمليات اتخاذ القرار لدى المستثمرين. وبالتالي، على عكس نهج التمويل التقليدي، اكتسب نهج التمويل السلوكي أهمية، والذي يقول إن المستثمرين ليسوا أشخاصًا يتخذون قرارات عقلانية، وبالتالي لا يمكن دائمًا تفسير تحركات السوق بأسباب عقلانية.

التمويل التقليدي مع التمويل السلوكي ويمكن سرد الاختلافات بينهما على النحو التالي.

عندما ننظر إلى الأمر من وجهة نظر المستثمر الذي لديه شعور بالثقة المفرطة، فإن المستثمرين يتخذون قرارات استثمارية على اعتبار أنهم يستطيعون الحصول على عوائد إيجابية في الأسواق المالية في جميع ظروف السوق. يعتقد المستثمر المفرط الثقة أنه أفضل وأكثر نجاحًا من محترفي السوق والمستثمرين الآخرين غيره عند الاستثمار في الأسهم؛ فهو يتخذ قرارات الاستثمار مع الأخذ في الاعتبار أنه يستطيع التنبؤ قبل أي شخص آخر بالتأثير المحتمل للمصدر الذي يقرأه، أو الأخبار التي يشاهدها، أو الحالة الراهنة لاقتصاد البلاد على سعر السهم. فالمستثمر الذي يؤمن بصحة استثماره على أي حال، غالبا ما يختار الاستثمار من خلال وضع كل بيضه في سلة واحدة والإخلال برصيد المحفظة، دون البحث عن الحاجة إلى أي تحسين أثناء ترجيح محفظته. متوسط عدد معاملات المستثمرين ذوي الثقة المفرطة أعلى من المستثمرين الآخرين الذين يستثمرون بعقلانية. تظهر العديد من الدراسات أن عوائد المستثمرين الذين يتداولون أكثر من المعتاد في الأسواق تظل أقل من متوسط السوق.

وهناك ميل عاطفي آخر، مثل الثقة المفرطة، وهو علم نفس القطيع. إن قيام المستثمرين بتشكيل استثماراتهم وفقا لأفكار واستثمارات أعداد كبيرة من الناس ينبع من الإيمان المفرط بصحة القرارات التي يتخذها المجتمع. لقد تمت مواجهة مثل هذا التأثير لعقلية القطيع في الانهيارات الاقتصادية الماضية. (الإثنين الأسود – 19 أكتوبر 1987، بحث المستثمرين عن ملاذ آمن بسبب تأثير كوفيد-19 وغيرها)

نتيجة لخوفهم من الخسارة، غالبا ما يفشل المستثمرون في التعرف على خسائرهم ويحتفظون بالأسهم لفترة طويلة على أمل أن تعود إلى مستوياتها السابقة. هذا التأثير، الذي تم الكشف عنه في بحث أجراه عام 1985 لاثنين من الاقتصاديين هما هيرش شيفرين ومئير ستاتمان، يعبر عن ميل الناس إلى بيع المراكز المربحة على الفور والانتظار لفترة طويلة في المراكز الخاسرة.

مثال ملموس آخر للمستثمرين الذين يتصرفون عاطفيا هو أنهم يستثمرون في أسهم الشركات التي يعرفونها جيدا. وذكر جور هوبرمان، الأكاديمي في كلية كولومبيا للأعمال، في دراسة أنه في 49 ولاية من الولايات الخمسين بالولايات المتحدة الأمريكية، يميل المستثمرون إلى الاحتفاظ بأسهم شركات الاتصالات المحلية الخاصة بهم أكثر من أسهم شركات الاتصالات الإقليمية الأخرى.

يؤثر مزاج الناس على أحكامهم في عملية صنع القرار. بمعنى آخر، المستثمر ذو المزاج السلبي أكثر تشاؤما من المستثمر ذو المزاج الإيجابي. تفكير المستثمر يتكيف مع حالته المزاجية، أي إذا شعر المستثمر بالسوء النفسي ستتبادر إلى ذهنه أفكار سيئة وسيتجنب المخاطرة.

مع تزايد المنافسة والصراع من أجل البقاء في العالم، يصبح من الصعب اتخاذ قرارات تنطوي على عدم اليقين بشأن المستقبل. إن الأحداث التي تكون نتائجها غير مؤكدة، بل ومن المرجح أن تُنسب إلى الصدفة، تخلق انحيازًا في علم النفس البشري، وما مروا به أو عرفوه من قبل يوجههم إلى أحداث ذات نتائج أكثر وضوحًا.

إذا أراد المستثمرون النجاح في إدارة محافظهم الاستثمارية، فيجب عليهم أولاً أن يتعلموا كيفية إدارة أنفسهم. وفي كل موقف، يجب عليهم إدارة أنفسهم بشكل جيد وأن يكونوا محللين خاصين بهم. أثناء التداول في السوق، ينبغي للمرء أن يتصرف بما يتماشى مع استراتيجيته. (ننصحك بقراءة مقالنا بعنوان “الاستثمار من أجل هدف” حول هذا الموضوع.) وإلا فإنه سيتكبد خسائر وسيضطر إلى إجراء معاملات طويلة الأجل.

ما هو التمويل السلوكي؟ كيف يؤثر ذلك على استثماراتك؟

Advertisement

التمويل السلوكي: وهو منهج يوحي بأن الأفراد لا يأخذون في الاعتبار الحقائق والتحليلات العلمية فقط في القرارات التي يتخذونها، وأن الفرد ينحرف عن العقلانية في معظم الحالات. التمويل السلوكي في عملية صنع القرار للأفراد، ليس فقط الاقتصاد والمالية والإحصاء والرياضيات؛ ويعرب عن وجهة نظر مفادها أن العوامل الاجتماعية والنفسية فعالة أيضًا في عملية صنع القرار.

التمويل السلوكي ووفقا لهذه النظرية، غالبا ما يستثمر الناس بشكل غير عقلاني، كما هو موضح أعلاه، على عكس نظرية الاستثمار التقليدية. تتعارض هذه الاستثمارات غير العقلانية مع نظرية المحفظة الحديثة، التي تعمل على تعظيم العائد المتوقع لكل مستوى من مستويات المخاطر، بدءا من ورقة بحثية نشرها هاري ماركويتز في عام 1952.

Advertisement

فهم التمويل السلوكي

Advertisement

توضح هذه النظرية (نظرية الاحتمال) أن قدرًا معينًا من المكاسب التي يحصل عليها الأشخاص نتيجة لاستثماراتهم تكون أقل قيمة بالنسبة لهم مقارنة بنفس مقدار الخسائر. تشير هذه النظرية إلى أن الناس يتأثرون أكثر بانخفاض محفظتهم الاستثمارية بنسبة 5% مقارنة بالعائد الإيجابي بنسبة 5%.

Advertisement

التمويل التقليدي والتمويل السلوكي

التمويل التقليدي مع التمويل السلوكي ويمكن سرد الاختلافات بينهما على النحو التالي.

Advertisement

- ويفترض التمويل التقليدي أن المستثمرين عقلانيون: فالمستثمرون يتجنبون المخاطرة، ويعملون على تعظيم المنفعة ويهتمون بمصلحتهم الذاتية ويعالجون المعلومات المتاحة بنزاهة.

- يفترض التمويل التقليدي أن المستثمرين يقومون بإنشاء محافظ استثمارية مثالية والاحتفاظ بها.

- يعتبر التمويل التقليدي الأسواق فعالة: تحتوي أسعار السوق على جميع المعلومات المتاحة وذات الصلة وتعكسها.

- يقدم التمويل السلوكي افتراضات مختلفة حول سلوك المستثمر والسوق.

- التمويل السلوكييسعى إلى فهم وشرح سلوك المستثمرين والسوق الملحوظ؛ غالبًا ما تختلف السلوكيات المرصودة عن السلوكيات المثالية المقبولة في التمويل التقليدي.

- تم اقتراح نظرية الاحتمال كبديل لنظرية المنفعة المتوقعة. في إطار نظرية الاحتمال، يقترح النفور من الخسارة كبديل للنفور من المخاطرة.

- وقد تم تطوير النظريات والنماذج القائمة على وجهات النظر السلوكية لشرح سلوك السوق الملحوظ وهياكل المحفظة.

Advertisement

تأثيرات الميول السلوكية على قرارات الاستثمار

- نظرية التوقع

- تأثير الثقة الزائدة

- تأثير سيكولوجية القطيع

- عودة التحيز

- تأثير الألفة

عندما ننظر إلى الأمر من وجهة نظر المستثمر الذي لديه شعور بالثقة المفرطة، فإن المستثمرين يتخذون قرارات استثمارية على اعتبار أنهم يستطيعون الحصول على عوائد إيجابية في الأسواق المالية في جميع ظروف السوق. يعتقد المستثمر المفرط الثقة أنه أفضل وأكثر نجاحًا من محترفي السوق والمستثمرين الآخرين غيره عند الاستثمار في الأسهم؛ فهو يتخذ قرارات الاستثمار مع الأخذ في الاعتبار أنه يستطيع التنبؤ قبل أي شخص آخر بالتأثير المحتمل للمصدر الذي يقرأه، أو الأخبار التي يشاهدها، أو الحالة الراهنة لاقتصاد البلاد على سعر السهم. فالمستثمر الذي يؤمن بصحة استثماره على أي حال، غالبا ما يختار الاستثمار من خلال وضع كل بيضه في سلة واحدة والإخلال برصيد المحفظة، دون البحث عن الحاجة إلى أي تحسين أثناء ترجيح محفظته. متوسط عدد معاملات المستثمرين ذوي الثقة المفرطة أعلى من المستثمرين الآخرين الذين يستثمرون بعقلانية. تظهر العديد من الدراسات أن عوائد المستثمرين الذين يتداولون أكثر من المعتاد في الأسواق تظل أقل من متوسط السوق.

Advertisement

وهناك ميل عاطفي آخر، مثل الثقة المفرطة، وهو علم نفس القطيع. إن قيام المستثمرين بتشكيل استثماراتهم وفقا لأفكار واستثمارات أعداد كبيرة من الناس ينبع من الإيمان المفرط بصحة القرارات التي يتخذها المجتمع. لقد تمت مواجهة مثل هذا التأثير لعقلية القطيع في الانهيارات الاقتصادية الماضية. (الإثنين الأسود – 19 أكتوبر 1987، بحث المستثمرين عن ملاذ آمن بسبب تأثير كوفيد-19 وغيرها)

Advertisement

نتيجة لخوفهم من الخسارة، غالبا ما يفشل المستثمرون في التعرف على خسائرهم ويحتفظون بالأسهم لفترة طويلة على أمل أن تعود إلى مستوياتها السابقة. هذا التأثير، الذي تم الكشف عنه في بحث أجراه عام 1985 لاثنين من الاقتصاديين هما هيرش شيفرين ومئير ستاتمان، يعبر عن ميل الناس إلى بيع المراكز المربحة على الفور والانتظار لفترة طويلة في المراكز الخاسرة.

مثال ملموس آخر للمستثمرين الذين يتصرفون عاطفيا هو أنهم يستثمرون في أسهم الشركات التي يعرفونها جيدا. وذكر جور هوبرمان، الأكاديمي في كلية كولومبيا للأعمال، في دراسة أنه في 49 ولاية من الولايات الخمسين بالولايات المتحدة الأمريكية، يميل المستثمرون إلى الاحتفاظ بأسهم شركات الاتصالات المحلية الخاصة بهم أكثر من أسهم شركات الاتصالات الإقليمية الأخرى.

Advertisement

التحيزات في التمويل السلوكي

يؤثر مزاج الناس على أحكامهم في عملية صنع القرار. بمعنى آخر، المستثمر ذو المزاج السلبي أكثر تشاؤما من المستثمر ذو المزاج الإيجابي. تفكير المستثمر يتكيف مع حالته المزاجية، أي إذا شعر المستثمر بالسوء النفسي ستتبادر إلى ذهنه أفكار سيئة وسيتجنب المخاطرة.

Advertisement

إذا أراد المستثمرون النجاح في إدارة محافظهم الاستثمارية، فيجب عليهم أولاً أن يتعلموا كيفية إدارة أنفسهم. وفي كل موقف، يجب عليهم إدارة أنفسهم بشكل جيد وأن يكونوا محللين خاصين بهم. أثناء التداول في السوق، ينبغي للمرء أن يتصرف بما يتماشى مع استراتيجيته. (ننصحك بقراءة مقالنا بعنوان “الاستثمار من أجل هدف” حول هذا الموضوع.) وإلا فإنه سيتكبد خسائر وسيضطر إلى إجراء معاملات طويلة الأجل.

Advertisement

Advertisement