Advertisement

يجب تحويل موضع تركيز السياسات نحو إصلاح الموارد العامة وتحسين آفاق النمو على المدى المتوسط

بدأت الغيوم تنقشع. فالاقتصاد العالمي يبدأ مرحلة النزول النهائي نحو هبوط هادئ، مع تراجع التضخم باطراد وتماسك النمو. ولكن وتيرة التوسع لا تزال بطيئة، وربما كان الاضطراب قادما.

وقد أثبت النشاط العالمي صلابته في النصف الثاني من العام الماضي، في ظل دعم عوامل العرض والطلب للاقتصادات الرئيسية. فعلى جانب الطلب، ساهمت قوة الإنفاق الخاص والحكومي في دعم النشاط، برغم تشديد الأوضاع النقدية. وعلى جانب العرض، ساعدت على ذلك عوامل زيادة المشاركة في سوق العمل، وإصلاح سلاسل التوريد وانخفاض أسعار الطاقة والسلع الأولية، برغم تجدد أوجه عدم اليقين الجغرافية السياسية.

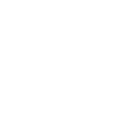

وسوف تُرَحَّل آثار هذه الصلابة. وسيظل النمو العالمي مستقرا عند 3,1% هذا العام وفقا لتنبؤاتنا في السيناريو الأساسي، انعكاسا لرفعها بنسبة 0,2 نقطة مئوية مقابل توقعات أكتوبر، قبل أن يرتفع إلى 3,2% العام القادم.

ولا تزال هناك اختلافات كبيرة. ونتوقع تباطؤ النمو في الولايات المتحدة، حيت لا يزال تشديد السياسة النقدية منعكسا على اقتصادها، وفي الصين، حيث لا يزال التأثير السلبي على النشاط من ضعف الاستهلاك والاستثمار مستمرا. وفي منطقة اليورو، في نفس الوقت، يُتوقع انتعاش النشاط بصورة طفيفة بعد عام 2023 الذي كان محفوفا بالتحديات، حينما أدى ارتفاع أسعار الطاقة وتشديد السياسة النقدية إلى تقييد الطلب. ولا يزال كثير من الاقتصادات الأخرى متمتعا بقدر هائل من الصلابة، مع تسارع النمو في البرازيل والهند والاقتصادات الكبرى في جنوب شرق آسيا.

ولا يزال التضخم آخذا في التراجع. وفيما عدا الأرجنتين، سوف يتراجع التضخم الكلي العالمي إلى 4,9% هذا العام، أي بانخفاض قدره 0,4 نقطة مئوية مقارنة بتوقعات أكتوبر (فيما عدا الأرجنتين أيضا). والتضخم الأساسي متجه كذلك نحو الانخفاض، ما عدا أسعار الغذاء والطاقة المتقلبة. وفي الاقتصادات المتقدمة، سوف يصل التضخم الكلي والأساسي إلى حوالي 2,6% في المتوسط هذا العام، مقتربا من أهداف التضخم التي حددتها البنوك المركزية.

وقد تراجعت المخاطر وباتت متوازنة في ظل تحسن الآفاق المتوقعة. فعلى جانب التطورات الإيجابية:

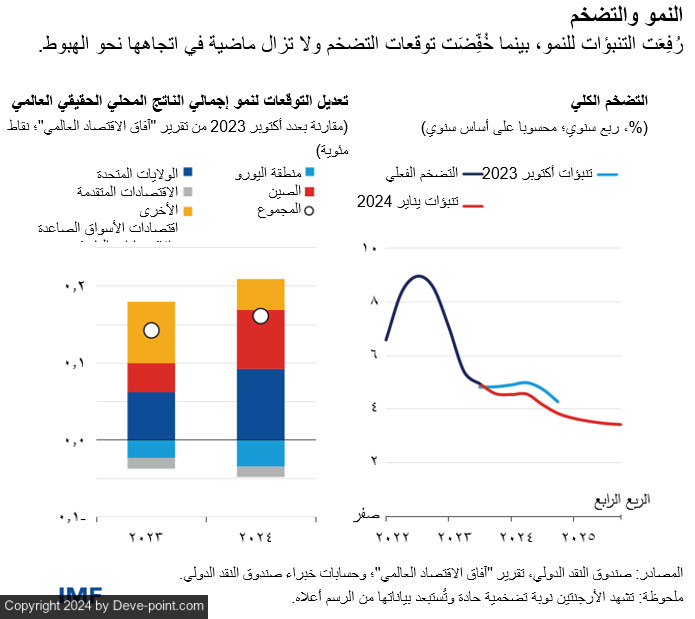

ونظرا لأن التشديد النقدي عادة ما يتحقق من خلال تقليص النشاط الاقتصادي، فالسؤال الذي يطرح نفسه هنا هو ما الدور الذي قامت به السياسة النقدية، إن وُجِد؟ والجواب هو أن تأثيره قد انتقل عبر قناتين إضافيتين. أولا، سرعة وتيرة التشديد النقدي ساعدت على إقناع الناس والشركات أن ذلك سيمنع ترسخ معدلات التضخم المرتفعة. وقد حال ذلك دون ارتفاع التوقعات التضخمية بشكل متواصل، وساعد على إضعاف نمو الأجور، ووضع حدا لمخاطر دوامة الأجور والأسعار. وثانيا، أدت الطبيعة المتزامنة على غير المعتاد للتشديد إلى انخفاض الطلب العالمي على الطاقة، وتسببت بشكل مباشر في انخفاض التضخم الكلي.

ولكن أوجه عدم اليقين لا تزال مستمرة كما أصبحت البنوك المركزية الآن تواجه مخاطر ذات وجهين. ويجب عليها أن تتجنب التيسير السابق لأوانه الذي يمكن أن يضيع الكثير من مكاسب المصداقية التي تحققت بشق الأنفس ويفضي إلى ارتداد التضخم. ولكن بوادر الضغوط متنامية في القطاعات الحساسة لأسعار الفائدة، مثل البناء، كما تراجعت أنشطة القروض بشكل ملموس. والتحول نحو عودة السياسة النقدية العادية في الوقت المناسب له نفس القدر من الأهمية، حيث بدأ العديد من الأسواق الصاعدة، التي تشهد انخفاضا في التضخم، يتخذ هذه الخطوة بالفعل. والإحجام عن ذلك سيعرض النمو للخطر ويُنشئ مخاطر من هبوط التضخم إلى دون المستوى المستهدف.

وما أستشعره شخصيا هو أن الولايات المتحدة، التي يبدو التضخم فيها مدفوعا بالطلب بقدر أكبر، يتعين عليها أن تركز على المخاطر في الفئة الأولى، بينما منطقة اليورو، التي كانت لطفرة أسعار الطاقة فيها دور غير تناسبي، يتعين أن تركز بقدر أكبر على إدارة المخاطر في الفئة الثانية. وفي كلتا الحالتين، قد لا يكون المُضي قُدُما على المسار لتحقيق هبوط هادئ أمرا هينا.

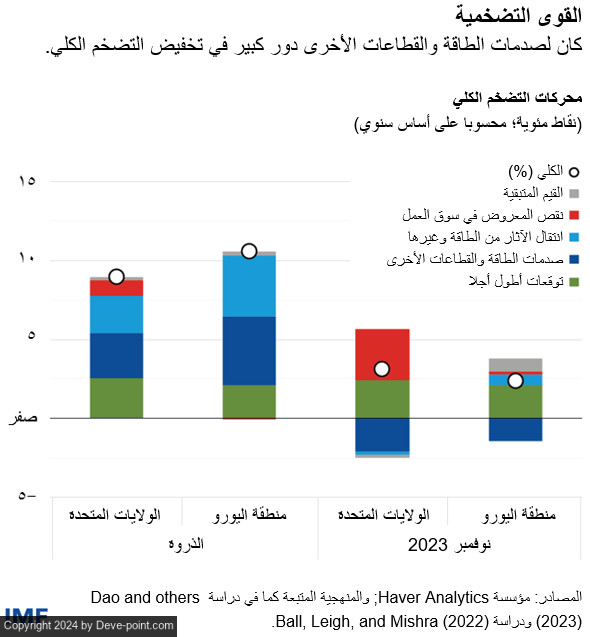

وأكبر تحدٍ يواجهنا هو معالجة المخاطر المرتفعة على المالية العامة. فقد خرج معظم البلدان من الجائحة وأزمة الطاقة مثقلا بمستويات أعلى من الدين العام وتكاليف الاقتراض المرتفعة. ويمكن إتاحة المجال للتعامل مع الصدمات المستقبلية من خلال خفض الدين العام ومستويات العجز.

ومع انحسار أزمة الطاقة، ينبغي العمل على الفور لإلغاء ما تبقى من تدابير مالية بالتدريج والتي طُبِّقَت لتعويض الارتفاع في أسعار الطاقة. ولكن، هناك المزيد الذي يتعين القيام به. فالخطر ينقسم إلى شقين. وأكثر المخاطر إلحاحا هي ألا تبذل البلدان إلا أقل القليل. وسوف تتراكم أوجه الهشاشة المالية إلى أن تفرض مخاطر وقوع أزمة في المالية العامة تعديلات مفاجئة ومربكة، وبتكلفة باهظة. والمخاطر الأخرى، وتتعلق فعليا ببعض البلدان، هي المغالاة في القيام بذلك، وفي وقت سابق لأوانه بكثير، على أمل إقناع الأسواق بسلامة أوضاعها المالية. وقد يشكل ذلك تهديدا لآفاق النمو، كما أنه سيزيد من صعوبة معالجة التحديات المالية البارزة مثل التحول المناخي.

ماذا نفعل إذن؟ الجواب هو ضبط أوضاع المالية العامة على نحو مطرد، مع عدم الاستهانة بالدفعة الأولى. والوعود بالتصحيح مستقبلا وحدها لن تكفي. فينبغي أن تقترن هذه الدفعة الأولى بإطار مُحَسَّنٍ للمالية العامة وإنفاذه بشكل جيد، لكي تكون جهود الضبط كبيرة وذات مصداقية في المستقبل. ومع بدء تيسير السياسة النقدية واستعادة النمو، ينبغي أن تزداد السهولة في إجراء المزيد. وينبغي ألا تفوتنا الفرصة.

وقد اتسمت الأسواق الصاعدة بالصلابة البالغة، مع تحقيق نمو أقوى من المتوقع واستقرار الأرصدة الخارجية، وهو ما يرجع جزئيا إلى تحسن الأطر النقدية والمالية. غير أن الاختلافات بين سياسات البلدان قد تحفز خروج التدفقات الرأسمالية وتقلب العملة، الأمر الذي يدعو إلى تقوية الهوامش الوقائية تماشيا مع إطار السياسات المتكاملا لذي أعددناه.

وفضلا على ضبط أوضاع المالية العامة، ينبغي أن ينصب التركيز مجددا على النمو في الأجل المتوسط. ونتوقع بلوغ النمو العالمي 3,2% العام القادم، وهو معدل أقل بكثير من المتوسط التاريخي. ويتعين تعجيل الخطى لمعالجة كثير من التحديات الهيكلية التي تواجه العالم وهي التحول المناخي، والتنمية المستدامة، ورفع مستويات المعيشة.

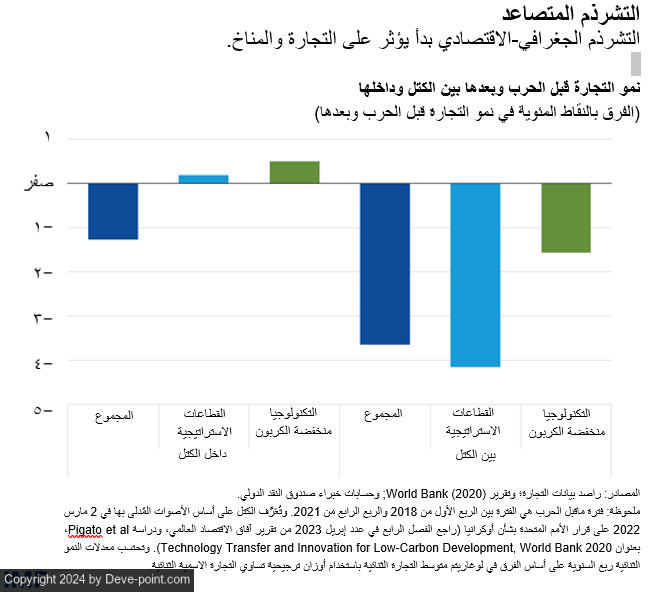

وكما يتضح من أحدث بحوثنا الإصلاحات التي تخفف أشد القيود على النشاط الاقتصادي، مثل الحوكمة وتنظيم قطاع الأعمال وإصلاح القطاع الخارجي، يمكن أن تساعد على إطلاق عنان مكاسب الإنتاجية الكامنة. ويمكن كذلك تحقيق نمو أقوى من خلال الحد من التشرذم الجغرافي-الاقتصادي وذلك بسبل منها، على سبيل المثال، إلغاء الحواجز التجارية التي تعوق تدفقات التجارة بين الكتل الجغرافية السياسية المختلفة، بما فيها في مجال التكنولوجيا منخفضة الكربون التي توجد حاجة ماسة إليها في البلدان الصاعدة والنامية.

وبدلا من ذلك، ينبغي لنا أن نسعى جاهدين لكي تبقى اقتصاداتنا أكثر ترابطا. وهذا هو السبيل الوحيد الذي سيمكننا من العمل معا لتحقيق أولوياتنا المشتركة. ويظل التعاون متعدد الأطراف هو أفضل منهج لمعالجة التحديات العالمية. وجدير بنا الترحيب بالتقدم في هذا الاتجاه، مثل الزيادة التي بلغت 50% في موارد الصندوق الدائمة مؤخرا.

بدأت الغيوم تنقشع. فالاقتصاد العالمي يبدأ مرحلة النزول النهائي نحو هبوط هادئ، مع تراجع التضخم باطراد وتماسك النمو. ولكن وتيرة التوسع لا تزال بطيئة، وربما كان الاضطراب قادما.

Advertisement

وسوف تُرَحَّل آثار هذه الصلابة. وسيظل النمو العالمي مستقرا عند 3,1% هذا العام وفقا لتنبؤاتنا في السيناريو الأساسي، انعكاسا لرفعها بنسبة 0,2 نقطة مئوية مقابل توقعات أكتوبر، قبل أن يرتفع إلى 3,2% العام القادم.

Advertisement

ولا يزال التضخم آخذا في التراجع. وفيما عدا الأرجنتين، سوف يتراجع التضخم الكلي العالمي إلى 4,9% هذا العام، أي بانخفاض قدره 0,4 نقطة مئوية مقارنة بتوقعات أكتوبر (فيما عدا الأرجنتين أيضا). والتضخم الأساسي متجه كذلك نحو الانخفاض، ما عدا أسعار الغذاء والطاقة المتقلبة. وفي الاقتصادات المتقدمة، سوف يصل التضخم الكلي والأساسي إلى حوالي 2,6% في المتوسط هذا العام، مقتربا من أهداف التضخم التي حددتها البنوك المركزية.

Advertisement

وقد تراجعت المخاطر وباتت متوازنة في ظل تحسن الآفاق المتوقعة. فعلى جانب التطورات الإيجابية:

Advertisement

- قد يتباطأ معدل التضخم بوتيرة أسرع من المتوقعة، وخاصة إذا زاد المعروض في سوق العمل واستمرت التوقعات التضخمية قصيرة الأجل في اتجاهها نحو الانخفاض، مما يتيح للبنوك المركزية إمكانية التيسير في وقت أقرب.

- ربما تأخرت إجراءات ضبط أوضاع المالية العامة التي أعلنتها الحكومات خلال 2024–2025، في ظل تصاعد المنادة التي تواجه عددا كبيرا من البلدان بزيادة الإنفاق العام خلال العام الذي شهد أكبر عدد من الانتخابات في العالم على مر التاريخ. ومن شأن ذلك تعزيز النشاط الاقتصادي، لكنه سيؤدي أيضا إلى حفز التضخم وزيادة احتمالات حدوث اضطرابات لاحقا.

- بالنظر إلى ما هو أبعد من ذلك، فإن سرعة تحسن الذكاء الاصطناعي يمكنها أن تعزز الاستثمار وتدفع نمو الإنتاجية بسرعة، وإن كانت ستصحبها تحديات كبيرة أمام العاملين*.

أما على جانب التطورات السلبية: - قد تحدث اضطرابات جديدة في السلع الأولية والتوريد، عقب تجدد التوترات الجغرافية-السياسية، ولا سيما في الشرق الأوسط. فقد ارتفعت تكاليف الشحن بين آسيا وأوروبا ارتفاعا ملموسا، بسبب الهجمات في البحر الأحمر التي دفعت إلى تحويل مسار الشحنات لتدور حول إفريقيا. وبرغم أن الاضطرابات ظلت محدودة حتى الوقت الراهن، فلا يزال الوضع متقلبا.

- قد يستمر التضخم الأساسي لفترة أطول. وتظل أسعار السلع مرتفعة بالمقاييس التاريخية ومقارنة بأسعار الخدمات. ويمكن أن يأتي التصحيح في صورة استمرار التضخم في أسعار الخدمات – وبوجه عام – لفترة أطول. وقد تزداد الضغوط على الأسعار في ظل تطورات الأجور، خاصة في منطقة اليورو، حيث لا تزال الأجور الخاضعة للمفاوضات آخذة في الارتفاع.

- تبدو الأسواق مفرطة في التفاؤل بشأن الآفاق المتوقعة لتخفيض أسعار الفائدة في وقت مبكر. وإذا أعاد المستثمرون تقييم نظرتهم للأوضاع، سوف ترتفع أسعار الفائدة طويلة الاجل، مما يفرض الضغوط مجددا على الحكومات لكي تعجل بضبط أوضاع المالية العامة، وهو ما قد يؤثر سلبا على النمو الاقتصادي.

التحديات على مستوى السياسات

مع انحسار التضخم واستقرار النمو، حان الوقت الآن لحصر التقدم والتطلع إلى المستقبل. ويتبين من تحليلنا أن تباطؤ معدل التضخم مؤخرا يرجع في جانب كبير منه إلى تراجع أسعار السلع الأولية والطاقة، ولم يكن ناتجا عن انكماش النشاط الاقتصادي.Advertisement

Advertisement

ولكن أوجه عدم اليقين لا تزال مستمرة كما أصبحت البنوك المركزية الآن تواجه مخاطر ذات وجهين. ويجب عليها أن تتجنب التيسير السابق لأوانه الذي يمكن أن يضيع الكثير من مكاسب المصداقية التي تحققت بشق الأنفس ويفضي إلى ارتداد التضخم. ولكن بوادر الضغوط متنامية في القطاعات الحساسة لأسعار الفائدة، مثل البناء، كما تراجعت أنشطة القروض بشكل ملموس. والتحول نحو عودة السياسة النقدية العادية في الوقت المناسب له نفس القدر من الأهمية، حيث بدأ العديد من الأسواق الصاعدة، التي تشهد انخفاضا في التضخم، يتخذ هذه الخطوة بالفعل. والإحجام عن ذلك سيعرض النمو للخطر ويُنشئ مخاطر من هبوط التضخم إلى دون المستوى المستهدف.

وما أستشعره شخصيا هو أن الولايات المتحدة، التي يبدو التضخم فيها مدفوعا بالطلب بقدر أكبر، يتعين عليها أن تركز على المخاطر في الفئة الأولى، بينما منطقة اليورو، التي كانت لطفرة أسعار الطاقة فيها دور غير تناسبي، يتعين أن تركز بقدر أكبر على إدارة المخاطر في الفئة الثانية. وفي كلتا الحالتين، قد لا يكون المُضي قُدُما على المسار لتحقيق هبوط هادئ أمرا هينا.

Advertisement

وأكبر تحدٍ يواجهنا هو معالجة المخاطر المرتفعة على المالية العامة. فقد خرج معظم البلدان من الجائحة وأزمة الطاقة مثقلا بمستويات أعلى من الدين العام وتكاليف الاقتراض المرتفعة. ويمكن إتاحة المجال للتعامل مع الصدمات المستقبلية من خلال خفض الدين العام ومستويات العجز.

Advertisement

ومع انحسار أزمة الطاقة، ينبغي العمل على الفور لإلغاء ما تبقى من تدابير مالية بالتدريج والتي طُبِّقَت لتعويض الارتفاع في أسعار الطاقة. ولكن، هناك المزيد الذي يتعين القيام به. فالخطر ينقسم إلى شقين. وأكثر المخاطر إلحاحا هي ألا تبذل البلدان إلا أقل القليل. وسوف تتراكم أوجه الهشاشة المالية إلى أن تفرض مخاطر وقوع أزمة في المالية العامة تعديلات مفاجئة ومربكة، وبتكلفة باهظة. والمخاطر الأخرى، وتتعلق فعليا ببعض البلدان، هي المغالاة في القيام بذلك، وفي وقت سابق لأوانه بكثير، على أمل إقناع الأسواق بسلامة أوضاعها المالية. وقد يشكل ذلك تهديدا لآفاق النمو، كما أنه سيزيد من صعوبة معالجة التحديات المالية البارزة مثل التحول المناخي.

Advertisement

وقد اتسمت الأسواق الصاعدة بالصلابة البالغة، مع تحقيق نمو أقوى من المتوقع واستقرار الأرصدة الخارجية، وهو ما يرجع جزئيا إلى تحسن الأطر النقدية والمالية. غير أن الاختلافات بين سياسات البلدان قد تحفز خروج التدفقات الرأسمالية وتقلب العملة، الأمر الذي يدعو إلى تقوية الهوامش الوقائية تماشيا مع إطار السياسات المتكاملا لذي أعددناه.

Advertisement

وكما يتضح من أحدث بحوثنا الإصلاحات التي تخفف أشد القيود على النشاط الاقتصادي، مثل الحوكمة وتنظيم قطاع الأعمال وإصلاح القطاع الخارجي، يمكن أن تساعد على إطلاق عنان مكاسب الإنتاجية الكامنة. ويمكن كذلك تحقيق نمو أقوى من خلال الحد من التشرذم الجغرافي-الاقتصادي وذلك بسبل منها، على سبيل المثال، إلغاء الحواجز التجارية التي تعوق تدفقات التجارة بين الكتل الجغرافية السياسية المختلفة، بما فيها في مجال التكنولوجيا منخفضة الكربون التي توجد حاجة ماسة إليها في البلدان الصاعدة والنامية.

Advertisement

وبدلا من ذلك، ينبغي لنا أن نسعى جاهدين لكي تبقى اقتصاداتنا أكثر ترابطا. وهذا هو السبيل الوحيد الذي سيمكننا من العمل معا لتحقيق أولوياتنا المشتركة. ويظل التعاون متعدد الأطراف هو أفضل منهج لمعالجة التحديات العالمية. وجدير بنا الترحيب بالتقدم في هذا الاتجاه، مثل الزيادة التي بلغت 50% في موارد الصندوق الدائمة مؤخرا.

Advertisement

Advertisement

Advertisement